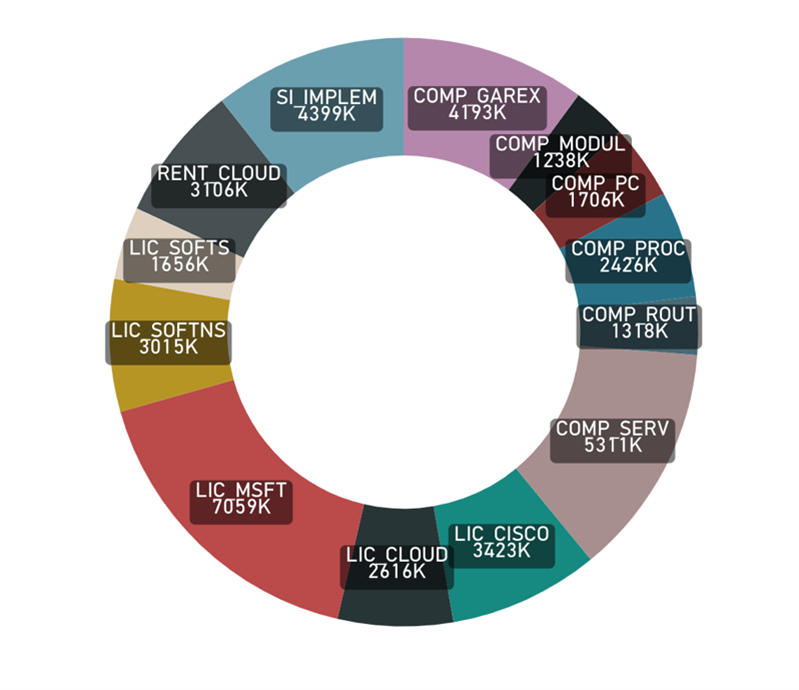

Pentru o mai bună înțelegere a structurii vânzărilor, reproducem în continuare rezultatele primelor celor mai vândute produse pentru linia de integrare:

In continuare, solutiile Microsoft sunt un punct bun de intrare in relatia cu clientii, pentru ca apoi sa putem pozitiona si alte solutii mai complexe.

Tipul de produse „Garantii Extinse” cuprinde serviciile de mentenanta pentru solutiile de infrastructura de retea, asigurand clientilor o operare fara batai de cap (orice echipament defect se preia de echipa noastra, cu echipament la schimb, si servicii de instalare si configurare).

- Serviciile de implementare continua cresterea fata de anii anteriori,

- Fata de anii anteriori, putem observa o mai mare preponderenta a produselor de infrastructura (servere, routere) si a licentelor tipsoftware de retea.

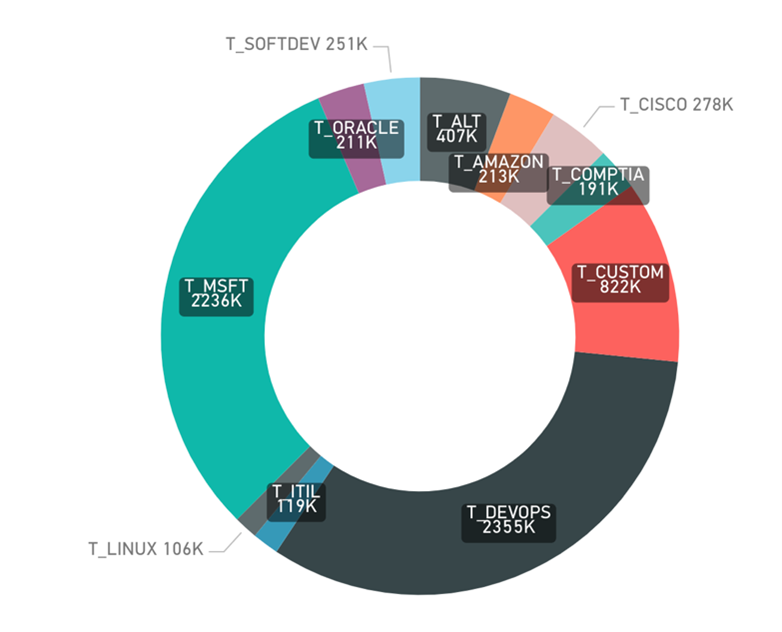

Din punctul de vedere al diviziei de Educatie, cele mai vandute produse sunt (vanzari peste 100.000 lei):

Trainingul Microsoft continua sa reprezinte un vector important pentru Bittnet Training, si estimam ca acesta va creste in pondere in perioadele urmatoare, tinand cont de investitiile Microsoft in educarea clientilor, facute cu ajutorul partenerilor de training, cum este Bittnet.

In mod natural, curriculum-ul propriu Bittnet (DevOps, Software Development si Custom training) se regaseste in topul trainingurilor vandute clienti pentru ca am acordat o atentie crescuta promovarii acestuia, avand o marja bruta mult mai mare fata de trainingurile vendorilor;

| 30/Jun/22 | 30/Jun/21 | 30/Jun/20 | Evolutie | |

| Venituri din contracte cu clientii | 69,933,394 | 48,167,941 | 56,899,284 | 45% |

| Venituri din prestarea de servicii | 32,656,739 | 15,396,596 | 15,819,487 | 112% |

| Vanzarea de marfuri | 37,276,656 | 32,771,344 | 41,079,797 | 14% |

| Costul vânzărilor | 52,055,842 | 37,602,853 | 45,167,540 | 39% |

| Costul vanzarii marfuri/materiale | 31,233,206 | 27,571,630 | 36,955,757 | 13% |

| Servicii cloud | 2,654,728 | 2,624,922 | 2,401,940 | 1% |

| Ore-Om | 18,167,908 | 7,406,301 | 5,809,843 | 145% |

| Marja bruta | 17,877,553 | 10,565,088 | 11,731,744 | 69% |

| Alte venituri | 561,852 | 278,982 | 268,807 | 101% |

| Cheltuieli de vanzare/distributie | 5,949,782 | 4,264,571 | 3,348,606 | 40% |

| Publicitate | 1,160,502 | 878,978 | 458,930 | 32% |

| Ore-Om | 4,789,280 | 3,385,594 | 2,889,676 | 41% |

| Cheltuieli administrative | 8,896,716 | 5,525,914 | 5,473,402 | 61% |

| Ore-Om | 3,609,682 | 2,623,755 | 3,287,501 | 38% |

| Cheltuieli de deplasare si transport | 105,969 | 40,252 | 32,317 | 163% |

| Chirii / Leasing | 394,199 | 116,045 | 198,839 | 328% |

| Materiale | 207,037 | 67,265 | 80,573 | 204% |

| Amortizare | 1,514,613 | 1,401,713 | 838,852 | 8% |

| Alte servicii terti | 1,675,307 | 677,037 | 465,113 | 155% |

| Diverse | 944,377 | 353,456 | 361,194 | 167% |

| Profit Operational | 3,592,907 | 1,053,588 | 3,178,543 | 241% |

Ponderea crescută a serviciilor în total venituri generează o rată de creștere a marjei brute mai rapidă decât creșterea veniturilor față de perioada similară a anului trecut. Combinat cu creșterea cheltuielilor administrative și de vânzare într-un ritm mai mic decât a marjei brute, profitul operațional înregistrează o valoare de aproximativ 3.5x mai mare decât în anul anterior.

Creșterea cu 1.4 milioane lei a cheltuielilor cu resursele umane în activitatea de vânzare se compune astfel: 450 mii lei – adăugarea de companii în perimetrul de consolidare (costuri care nu existau în cifrele anului anterior) si 950 mii din creșterea costului cu resursa umană, atât ca efect al creșterii salariilor, dar și al extinderii semnificative a echipelor.

În cazul cheltuielilor administrative cu resursa umană, creșterea de 1 milion lei se datorează 50% creșteriii amprentei de consolidare si 50% creșterii organice a costului cu resursele umane.

Chiriile și cheltuielile de leasing au crescut datorită faptului că în H1 2021 toate chiriile erau pe termen lung deci, conform IFRS16 figurau la datorii. În schimb, în H1 2022 au existat chirii lunare (închiriere auto pe termen scurt, până la înnoirea contractelor de leasing operațional, sediul de la Impact Hub până la inaugurarea sediului din One Cotroceni Park)

Alte servicii executate de terți au crescut cu 1 milion lei – costuri cu evaluarea deținerilor la societățile din grup și costul recrutarii de resurse umane, plus 250,000 lei din extinderea perimetrului de consolidare.

Cheltuielile diverse au crescut cu 600 mii lei, proveniți în proporție de 175 mii din extinderea perimetrului de consolidare si 290 mii din cheltuieli refacturate ca alte venituri.

Consideram analiza activității în perspectivă anualizată mai relevantă pentru întelegerea corecta a dimensiunii și profitabilității grupului, a adaptării la provocari și a rezilienței:

| Trailing 12M H1 2022 |

Trailing 12M H1 2021 |

Evolutie | |

| Venituri din contracte cu clientii | 134,341,780 | 100,460,416 | 34% |

| Costul vânzărilor | (102,635,250) | (80,160,679) | 28% |

| Marja brută | 31,706,530 | 20,299,738 | 56% |

| Alte venituri | 4,369,956 | 462,003 | 846% |

| Costuri de vanzare/distributie | (11,232,494) | (8,424,949) | 33% |

| Cheltuieli administrative | (14,951,970) | (9,404,384) | 59% |

| Profit Operațional | 9,892,022 | 2,932,408 | 237% |

| Cheltuieli SOP | (1,209,387) | (1,102,729) | 10% |

| Câștig/(pierdere) titluri puse în echivalență | 417,845 | 521,495 | -20% |

| Venituri financiare | 7,306,620 | 3,601,537 | 103% |

| Cheltuieli financiare | (2,971,044) | (3,730,947) | -20% |

| Profit brut | 13,436,055 | 2,221,764 | 505% |

| Impozit pe profit | (1,151,017) | (574,897) | 100% |

| Profit net, din care: | 12,285,038 | 1,646,867 | 646% |

| Profit net atribuibil societatii mama | 9,429,125 | 1,735,717 | 443% |

| Interese care nu controleaza | 2,855,913 | -88,850 | -3278% |

Creșterea continuă a veniturilor și marjei brute, combinata cu mixul mai bun de servicii, face ca profitul operațional să fie de peste 3x mai mare în ultimele 12 luni decât în perioada similară de analiză.

Credem că o activitate investițională derulată cu succes poate amplifica semnificativ atât planul de creștere al grupului, cât mai ales să genereze o stare de antifragilitate a acestuia.

Sugerăm acționarilor să analizeze atât activitatea operațională, cât și meritele activității de investiții (sau “alocare de capital”) – în cei 7 ani de la listarea pe BVB, am generat pentru investitori un randament anualizat de peste 40% al sumelor investite. Există premise ca acest track record pozitiv să continue și în viitor, fără a face nicio estimare sau promisiune asupra valorii efective a randamentelor.

Rezultatul operațional al grupului în perioada de analiză este de 3.6 milioane lei versus 1 milion lei la H1 2021. Divizia de Educație a generat o pierdere operațională de 540 mii lei (comparativ cu 431 mii lei în H1 2021), pe fondul creșterii semnificative a costurilor de vânzare odată cu definitivarea noii structuri a echipei (costuri mai mari cu 550 mii lei), și a cheltuielilor diverse (creștere de 440 mii lei) creștere ce a fost parțial absorbită de marja brută suplimentar generată în valoare de 1 mil lei.

Divizia de Tehnologie a înregistrat aproape o dublare a marjei brute, în timp ce cheltuielile de vânzare au crescut doar cu 37% iar cele administrative cu 74%. Astfel, profitul operațional al Diviziei de Tehnologie a crescut aproape de 3 ori, de la 1.5 la 4.1 milioane lei.

In S1 2022 grupul a efectuat diverse operatiuni financiare care au generat atat lichiditate cat si profit individual. In perioada de referinta, incasarile din aceste operatiuni au fost inregistrate doar prin elementele de capitaluri, in timp ce reevaluarea datorata scaderii cotatiilor actiunilor listate pe care le detinem a fost contabilizata ca si pierdere efectiva prin contul de profit si pierdere.

Astfel, la nivel individual inregistram un profit financiar de 5 milioane lei, dar in situatiile consolidate o pierdere de 3.8 milioane lei.

Suntem încrezători însă că, pe termen lung, investițiile in CODE si AST vor genera valoare adaugată pentru acționarii noștri. Vom continua să investim susținut și în alte companii, conform strategiei programatice de M&A, ceea ce va genera și în viitor diverse fluctuații ale profiturilor financiare.

Aceste rezultate nu vin niciodata liniar, și nu sunt menite să înlocuiască activitatea operațională – nu suntem un fond de investiții. În schimb, reprezintă rezultatul modului cum construim fiecare parteneriat, fiecare investiție, și cum ne poziționăm – small downside, infinite upside

Pariul facut pe aceste investiții (achiziții, proiecte M&A) se dovedește a fi unul corect, fiecare din companiile în care am investit înregistrând rezultate foarte bune în continuarea investiției. Așa cum am anunțat, vom continua aceste demersuri în viitorul apropiat (continuam să negociem achiziții de participații minoritare sau majoritare la companii de servicii IT&C din România și țările din Europa Centrala si de Est – CEE).

Ca urmare, în S1 2022, rezultatul brut al grupului a fost negativ – 680 mii lei, versus un profit brut de 2 milioane lei in H1 2021.

Profitul net

Rezultatul net la S1 2022 este în linie cu profitul brut, înregistrând valoarea de minus 550 mii lei, versus profit de 1.58 milioane în S1 2021.

Dividende declarate și plătite

Societatea nu a plătit dividende în semestrul 1 al anului 2022. Politica societății privind dividendele este detaliată aici.

Suntem încrezători însă că, pe termen lung, investițiile in CODE si AST vor genera